請將裝置改以直向瀏覽,以獲得最佳效果。

:::

富足退休計劃

如何架構富足的退休生活

-

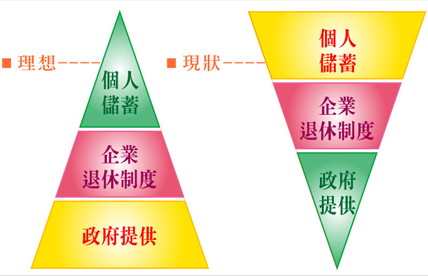

- 要架構富足的退休生活必須先了解自己的退休需求與退休金不足度。 依照個人理想所得替代率計算每月的生活費用,常用的方法是將自己希望達到的所得替代率乘以退休前的平均薪資, 再依年金現值計算出退休時應準備的所有生活費用總需求額度。由於我國有強制性的社會保險及雇主退休金給付, 因此做退休規劃時應將其納入考量來計算退休金不足度,將退休金總需求額度扣除從政府及雇主領到之退休金, 再減去其他的收入,就是個人在做退休規劃需額外準備的額度(見下圖)。

退休金缺口

- 除了生活費用之外,退休後的醫療照護支出是相當龐大的,尤其是長期醫療看護的費用更為可觀。為了避免醫療照護費用侵蝕原本醵積的老本,應趁年輕時逐步購買商業性健康保險,並適度提高所得替代率,以強化退休的安全性。

- 早年在為退休生活進行財務規劃時,依個人的狀況不同而有不同的理財方式,建議可以從三個方向著手-- 建構退休生活的防護網、逐步累積退休老本及兼顧投資與保障。

建構退休生活的防護網

- 可以做為退休規劃的健康保險商品保障期間皆為終身,以求契合年老時所需。 市場上琳瑯滿目的健康保險商品,沒有好與不好之分,其分別在於是不是符合自己的需求。 商業健康保險可以概分為一般的醫療保險及針對特定傷病(如:癌症、重大疾病…等)所設計的健康保險二部分。 包括終身醫療保險、癌症終身健康保險、重大疾病保險及長期看護保險等。

- 由於終身健康保險保障期間是終身,生命的各個階段都有需要,非為老年人的專利, 加上年輕時購買 較為划算,消費者可依本身的經濟狀況,分階段逐步購買,以補足醫療缺口。至於購買時機,建議如 下:

- 社會新鮮人於出社會時即應購買終身醫療保險和癌症保險,保險金額視自身經濟情況而定。

- 每3~5年檢視保障內容及額度,並隨需求和經濟能力調整。

- 隨著年齡增長及經濟能力趨向穩定,應再投保重大疾病保險及長期看護保險。

逐步累積退休老本

- 在累積退休老本方面,可以善用定時定額申購基金的方式逐步累積退休金。 在以定時定額擬定退休金攢存計畫時,應依照下列的步驟逐一落實:

-

- 評估退休後的生活所需

- 依照目前的生活水準做調整,將目前每月的生活費扣除預計減少的支出,譬如保費、上班通勤費等,再加上預計增加的支出,譬如醫療保健、看護費用或休閑娛樂等,即為退休後每月的生活費用。

- 接著推估自己退休後的餘命,進而計算出退休金的總需求,此係為總需求的現值,在實際計算時須加計通貨膨脹因子。在此值得一提的是醫療科技的進步讓國人的平均壽命不斷延長,在推估自己的壽命時,不妨多估算一些,以降低退休生活的不確定性。

- 估計自己退休前的財力:

估算自己退休時可以領取多少退休給付,包含政府的社會保險,如勞保年金或國民年金, 及雇主提供的 勞 工退休金或軍公教退撫金。 - 計算退休金缺口:

將退休金的總需求扣除退休前的財力,即為退休金缺口,也就是在退休前需自行準備的金額。 - 認識自己的投資風險屬性

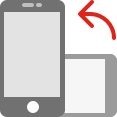

- 每個人的財務需求及對風險的承受度皆不相同,一般來說,隨著年紀的增長,投資行為會愈趨向穩健保 守(見下表)。 因此,趁著年輕風險承受度較高時,應善用積極性的投資工具來提高投資報酬率,以較 快速地累積財富。 而年紀愈趨向退休年齡時,投資理財應趨向穩健保守,以避免因投資失利而侵蝕原本 已累積的退休金。

- 不同退休準備階段的基金規劃

不同退休準備階段的基金規劃

人生階段退休規劃初期(0-10或15年)退休規劃中期(10 -20年或15-25年)退休規劃後期(20或25年~)階段目標目的在加速資產增值。累積資產逐漸接近退休金目標,此時應趨向穩定,減少波動。累積資產已達退休生活所需,首重資產保值。風險承受高中低 - 選擇適合自己的投資標的:

退休儲蓄規劃的金融商品以獲利報酬風險程度可區分為保守、穩健及積極等三大類, 投資標的可以依照自己的投資風險屬性及市場脈動做選擇,並隨著不同的退休準備階段做適度的調整。 - 開始執行

此為退休規劃中最重要的一環,唯有依照計畫持之以恆,才能發揮涓滴成塔之功效,達成退休儲存金額的目標。 - 定期追蹤檢視,每3~5年進行調整

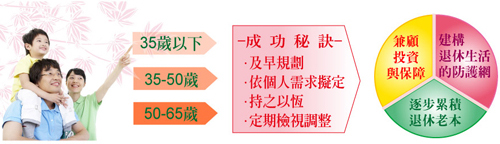

退休計劃開始執行之後,雖說不可因為市場的短期波動貿然改變計畫,但仍應定期追蹤檢視,每3~5年進行調整。基本上,若基金已累積一定金額並達到獲利目標,除了定期投資原本的金額外,可將累積的基金贖回後置於一個獨立的戶頭,再選擇其他投資標的以定期定額的方式投資,以更迅速累積財富。然而若持續投資ㄧ段時間後,獲利未臻理想, 則應研判市場狀況及該基金的趨勢,必要時,做適度的調整。 - 每個人開始執行退休計畫的時點、經濟能力及人生各個階段的重點並不相同,在開始執行計畫時, 可能會面臨到準備期間太短或扣除基本生活所需之後,可以做為退休準備金的金額不多, 而無法如期完成計畫的窘境。此時可以從三方面進行調整:

- 延後預計退休的年齡,讓自己有更充裕的時間準備。

- 節流與開源:養成記帳的習慣,節省生活中非必要的開銷;或者想辦法兼差,創造業外收入,以提高每個月可以攢存的金額。

- 透過更高的投資報酬率來墊高退休金,縮短儲備退休金的時間。當然,高報酬伴隨而來的是高風險,這是投資時需要考量到的。

兼顧投資與保障

- 退休生活開始後,我們所儲備的退休金可能在長壽風險、投資風險及通貨膨脹風險的影響下, 而產生不足的情況。此時,可以善用具有強迫儲蓄功能的保險商品,譬如透過還本終身壽險或年金保險來規避上述的風險。 尤其是年金保險經過包裝設計後可具有下列特質,更是因應上述風險的最好商品之一。

- 定期給付年金,直到被保險人死亡為止,故能規避活得太久的風險。

- 可以提供固定或最低的投資報酬率,以保障收益,降低投資風險。

- 透過設計,使其給付額度隨著通貨膨脹率調整,以適度規避通貨膨脹的風險。

- 一般來說,因為儲蓄險和年金保險是較為穩健的投資工具,其報酬率也較低。若以此做退休規畫,可與基金商品搭配, 進行資產配置,或者做為退休規畫後期的投資商品。舉例來說,若退休基金已累積了相當的金額, 可將其中一部分做為躉繳保費,購買年金保險,並於退休開始後定期領取年金給付,以適度補足退休後生活費的資金缺口。

- 至於退休生活開始之後,應首重資產的保值,千萬不可過度投資,而賠了老本。 在此期間,可透過投資固定收益型的產品來獲取穩定的收入,包括定存、政府債券等,這些產品有固定的利息收入, 價格波動較小,可相對降低侵蝕本金的風險。

.png)